7 способов купить золото: плюсы и минусы каждого

Золото было и остается одним из самых популярных вложений при любой ситуации в экономике, особенно в кризис. Это идеальный защитный актив, спасающий деньги инвесторов от девальвации, инфляции и обвала рынков.

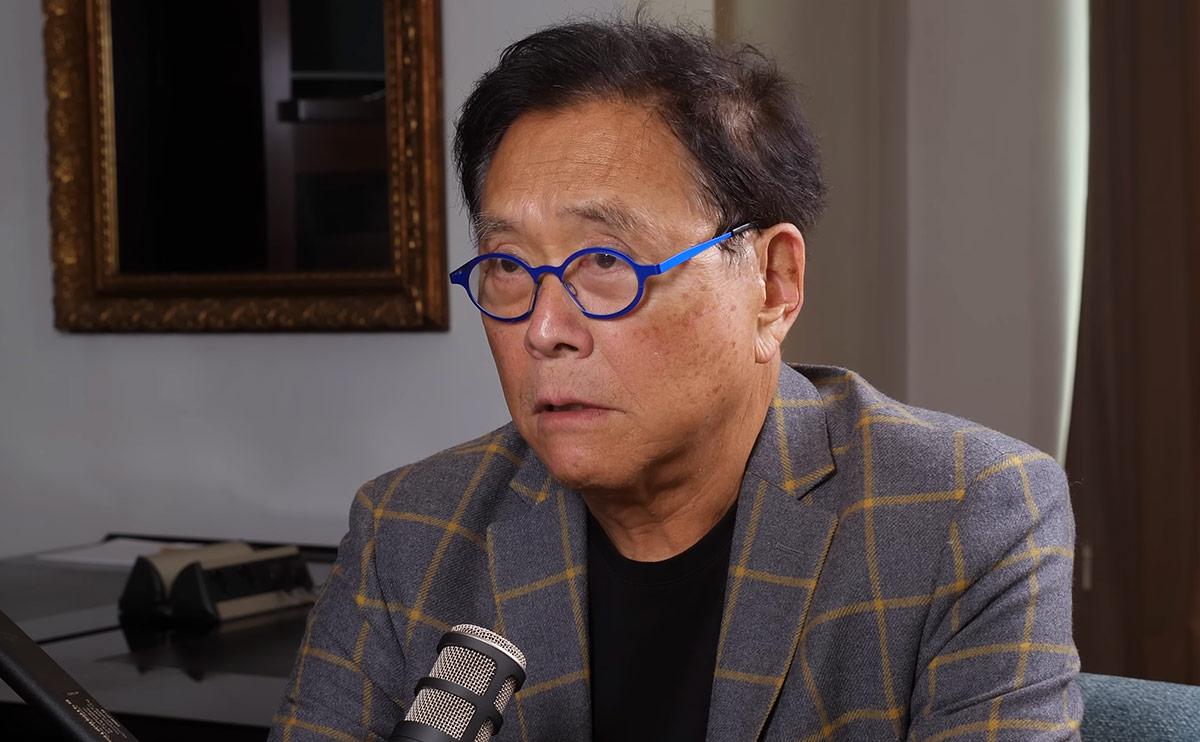

Интерес к золоту сейчас высок: многие уверены, что в ближайшие годы цены на драгметалл ждет рост. По мнению управляющего фонда Quadriga Igneo Диего Парриллы, в течение следующих трех — пяти лет цены на золото вырастут до $3–5 тыс. за унцию с нынешних уровней в $1,7–1,8 тыс. Он объясняет это ожидаемым перетоком денег из-за последствий слишком мягкой кредитно-денежной политики. А в Goldman Sachs ждут, что золото достигнет отметки $2,3 тыс., причем рост начнется уже в 2021 году.

Цены на золото слабоволатильны, но в кризисные времена обычно растут, так как инвесторы надеются с помощью этого драгоценного металла по крайней мере сохранить стоимость своих вложений. Из-за вызванного пандемией падения мировых рынков, снижения процентных ставок и сокращения производств в 2020 году цены на золото взлетели на более чем 40% и держались на уровне $1900 за унцию. В августе 2020 года цена на максимуме находилась на уровне $2075 за унцию.

В 2021 году цены на металл из-за постепенного восстановления экономии и распространения вакцин снизились на 16% относительно августа прошлого года. На данный момент стоимость золота находится на уровне $1794 за унцию. Однако ожидания возможного очередного обрушения рынка, которое может произойти из-за его перегретости вследствие чрезмерного государственного стимулирования экономики, вновь обращают внимание инвесторов на этот защитный актив.

Когда-то золото можно было купить только в физическом виде, но теперь вложиться в него куда проще, чем кажется. В этом тексте мы расскажем о семи главных способах инвестировать в золото, а также о преимуществах и недостатках каждого из них.

1. Золотые слитки

Первый приходящий в голову способ. Слитки можно приобрести в банках — как и с валютами, у каждого из них свои курсы покупки и продажи золота. Также купить слиток можно на бирже, но процедура вывода металла с рынка сложная и неудобная. Еще есть вариант покупки у частных лиц, но это крайне рискованно.

Плюсы: это настоящее физическое золото, которое можно потрогать и хранить у себя в сейфе, в банковской ячейке и вообще где угодно. И порог входа здесь совсем небольшой: можно купить слиток весом всего в один грамм. На 23 мая 2020 года в Сбербанке грамм золота стоил ₽4232.

Минусы: во-первых, придется заплатить НДС 20% — нужно быть большим фанатом золота и покупать его на долгий срок, чтобы смириться с такими потерями. Во-вторых, возникает проблема хранения: просто положить слиток на полку нельзя. Всего одна царапина снижает стоимость слитка — а в случае сильных повреждений его потом вообще не купят.

Можно отнести слиток в банк, но за аренду ячейки он возьмет плату. А еще банк снимет немалую комиссию при обратной продаже слитка. И последнее — большие спреды, то есть разница между ценой покупки и продажи. Она может отличаться на 5–10%.

2. Золотые инвестиционные монеты

Их можно купить в банках, нумизматических магазинах и на аукционах. Цены на монеты определяются стоимостью золота на Лондонской бирже ICE. Обычно выглядят красиво и могут быть классным подарком.

Плюсы: как и в случае со слитками, это осязаемое золото. Но платить НДС при покупке монет не надо. У некоторых редких серий есть дополнительная нумизматическая ценность.

Минусы: те же, что и со слитками — большие спреды и необходимость еще более бережного хранения. Царапины и повреждения снижают цену монет еще сильнее, чем в случае слитков. Продать монеты можно лишь с большой скидкой к биржевой цене золота — потому доход с таких вложений можно получить лишь через пять — десять лет.

Важный момент: кроме инвестиционных монет, существуют монеты коллекционные. Покупка последних облагается НДС.

3. Золотые ETF

ETF (Exchange Traded Fund) — это инвестиционный фонд, акции которого обращаются на бирже. Его котировки привязаны к активам в портфеле. У золотых ETF единственным активом является золото — потому их акции полностью повторяют движения рыночной цены на металл.

На Московской бирже есть всего один золотой ETF — FXGD, акции которого можно приобрести за рубли. При этом его валютой является доллар США, что также влияет на стоимость фонда. Один ETF FXGD эквивалентен 0,22 грамма золота. На Санкт-Петербургской бирже торгуются акции иностранных золотых ETF iShares Gold Trust и SPDR Gold Trust — но купить их можно лишь профессиональным инвесторам.

Плюсы: можно легко вложиться в золото без необходимости покупать его физически и беспокоиться о его хранении. Торговать ETF можно точно так же, как и обычными ценными бумагами. Риски куда меньше по сравнению с торговлей фьючерсами.

Минусы: нужно платить комиссию провайдеру: например, оператор FinEx берет плату за обслуживание 0,45% на один ETF в год. ETF в целом слабо распространены в России — а торговля через иностранного брокера омрачается издержками на валютные переводы и комиссии, а также высоким порогом входа.

Хотя некоторые фонды обеспечены физическим золотом, обменять акции на слитки получится не у всех — например, для SPDR Gold Trust обмен доступен для инвесторов с позициями свыше $16 млн.

4. ПИФы драгоценных металлов

Инвесторы покупают паи, а паевые инвестиционные фонды (ПИФы) инвестируют в «золотые» инструменты: акции золотодобывающих компаний, обезличенные металлические счета и фьючерсы. Поэтому котировки ПИФов редко следуют за динамикой цен на золото. Решение о том, во что именно вложиться для наилучшей доходности, принимает управляющий фонда. Вкладываться в ПИФ стоит на срок от года. В России есть 14 «золотых» ПИФов — вот их полный список.

Плюсы: работа ПИФов жестко регламентирована и регулируется государством, что делает вложения более надежными. Операции с паями не облагаются НДС. Не нужно самому тратить время на инвестиции и изучение рынка — за вас будут торговать профессионалы.

Минусы: они делают это не бесплатно — придется платить комиссии управляющей компании. Как правило, вознаграждение составляет около 2–3% от суммы активов. Также есть расходы на сделки с паями: в зависимости от сроков и объемов вложений они составляют 0–3% от суммы инвестиций.

5. Обезличенный металлический счет (ОМС)

По сути, это банковский вклад, его валютой является золото, которое вы покупаете у банка. Стоимость и доходность счета привязана к курсу драгметалла. Как и обычный депозит, ОМС может быть как срочным, так и до востребования. Кроме золота, при открытии ОМС можно выбрать другие металлы: серебро, платину или палладий.

Плюсы: за операции с ОМС не нужно платить НДС. Не нужно тратиться на хранение золота. Более высокая ликвидность по сравнению со слитками и монетами. Порог входа низкий: счет можно открывать от одного грамма. А если металл лежал на ОМС от трех лет, то полученная при его продаже прибыль не облагается НДФЛ. То же правило действует, если сумма проданного металла не превышает ₽250 тыс. в год.

Минусы: счет обезличен и не обеспечен физическим золотом — при закрытии вклада можно получить только денежный эквивалент золота. В отличие от депозитов, у ОМС нет гарантий со стороны Агентства по страхованию вкладов — в случае проблем у банка можно лишиться вложений. Доход не гарантирован: при падении цен на золото вы тоже получите убыток. Между ценой покупки и продажи золота посредством ОМС есть значительная разница.

6. Акции золотодобывающих компании

На такие бумаги влияет много факторов, но стоимость золота является главным — подобно тому, как цены на нефть определяют стоимость нефтедобытчиков. Главные публичные золотодобывающие компании России — «Полюс», «Полиметалл», «Селигдар», «Бурятзолото» и «Лензолото».

Плюсы: акции российских компаний легко купить на Московской бирже. Они достаточно высоколиквидные, а также могут приносить дивидендный доход — причем даже в периоды падения цен на золото. Издержки — только брокерские комиссии.

Минусы: бумаги золотодобывающих компаний могут быть переоценены вследствие различных факторов — например, высокой долговой нагрузки. В этом случае их котировкам может не помочь даже рост цен на золото.

7. Фьючерсы на золото

Это производный инструмент фондового рынка — срочные контракты, по которым покупатель обязуется купить у продавца актив по заранее определенной цене. У них есть дата окончания, когда по контрактам происходит расчет. Курс фьючерсов повторяет динамику золота на мировом рынке. Доход (или убыток) образуется за счет разницы между ценой покупки и ценой продажи контракта. Чтобы торговать фьючерсами, нужно открыть брокерский счет .

Плюсы: высоколиквидный и высокодоходный инструмент. Спреды и издержки на покупку и продажу очень низкие — поэтому торговля фьючерсами открывает возможности для спекуляций и стратегий, недоступных для покупателей слитков и монет.

Минусы: это очень рискованный инструмент — для торговли фьючерсами требуются опыт и знания. Для долгосрочных инвестиций он не подходит.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее