債権回収とは、支払時期を経過しても支払いがなされない場合に、債務者に働きかけて債権の回収を図る活動をいいます。

企業が契約や取引などを含む事業活動を行っていると、日々債権・債務が発生します。

債権は、所定の期日までに相手方が自発的に支払うことによって回収されるのが正常な状態といえますが、中には適切な支払いがなされず、債権者の側で債権回収のためのアクションを起こさなければならないことがあります。

このページでは、債権回収について、債権回収の意味や、回収までの流れ、債権回収の重要なポイントや相談窓口などについて弁護士が解説します。

債権回収のために有益と思われる事項を多く取り上げていますので、債権回収についてお困りのことがあるようでしたら、ぜひ最後までお読みください。

債権回収とは?

債権回収とは、決められた支払時期を経過しても支払いがなされない債権を回収するために、債務者に働きかけて債権の回収を図る活動をいいます。

債権回収は法律用語ではなく一般的な表現ですので、厳密な定義はなく、債権の回収を目的とする行為を広く指します。

そのため、一口に債権回収といっても、相手に連絡を取って支払いを促すといった程度のものから、訴訟のような強硬的なものまで多種多様なやり方が存在します。

債権回収の際は、状況に応じてこれらの手法を使い分けたり組み合わせたりしながら、可能な限り債権全額が回収できるように工夫しつつ進めていくことになります。

なお、債務が適切に履行されていない状態を「債務不履行」といい、支払時期を経過しても支払われないのは、「履行遅滞」という債務不履行の一種とされています。

つまり債権回収とは、債務不履行への対処行為ということができるのです。

債務不履行についての詳しい解説は、こちらをご覧ください。

債権回収の成功率はどれくらい?

債権回収を進めるにあたって、一般的にどのくらいの成功率なのかが気になるところかと思われます。

しかし債権回収の成功率はさまざまな要因によって大きく左右されるため、一概に成功率を語ることはできません。

債権回収が成功するかは、どのように債権回収を図るかといったこちら側の事情だけでなく、金額や支払時期のような債権自体の性質や、相手方の支払い意思、資金繰りの状況などの債務者側の事情などによっても大きく異なってきます。

そのため、債権回収の結果としても、無事に全額回収できるケース、一部の回収にとどまるケース、回収不能で終わるケースなど、実に様々なのです。

とはいえ、債権回収の結果が「運まかせ」なのかというと、そういうことでもありません。

債権の現状を分析し、状況に応じた適切な対応をとることができれば、回収可能性を高めることは十分可能です。

以下では、債権回収の具体的な活動を、回収手続きの流れに沿って解説していきます。

債権回収の流れ

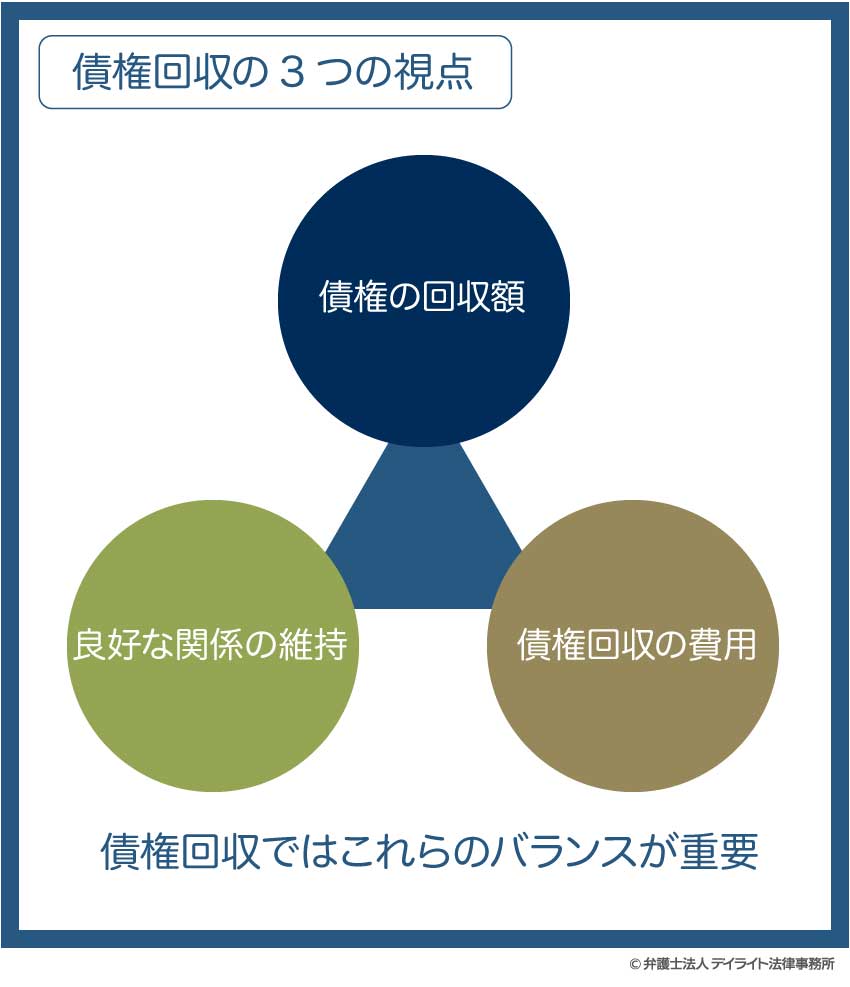

債権回収の考え方

債権回収においては、債権の全額、又は可能な限りこれに近い金額をきっちり回収するのは重要なことです。

ただし、債権回収の相手方は自社にとっての顧客ですので、良好な関係性を維持できるように配慮することも大切です。

また、債権回収にはどうしてもいくらかの費用負担が生じることが避けられません。

債権回収を外部に委託した場合はもちろん、仮にすべて自社で処理したとしても、回収業務のための人件費が必要となるからです。

万が一、回収のための費用が回収額を上回るようであれば、回収をあきらめて債権を放棄してしまった方が経済的にはむしろ得ということになってしまいます。

債権回収業務においては、債権を回収することはもちろん、それ以外の点にも目を配り、トータルのバランスに気を付ける必要があるのです。

<債権回収の3つの視点>

- 可能な限り全額に近い金額を回収する

- 相手方との関係性への配慮にも気を付ける

- 費用と回収額のバランスを意識する

債権回収は3段階で行うことをお勧め

このように、債権回収で効果をあげるためには、回収額の最大化を目指すとともに、相手方との良好な関係を維持しつつ、また費用もできるだけ抑えるといった微妙なさじ加減が必要となってきます。

そこで当事務所では、最適なサポートを提供するため、債権回収においては次のような3段階で進めることを基本としています。

- 第1段階|企業名で弱めの督促状を出す

- 第2段階|企業名で強めの督促状を出す

- 第3段階|弁護士による債権回収を行う

以下では、それぞれのステップごとにどのような流れで債権回収を進めていくのかを、具体的にご紹介していきます。

債権回収を計画的に進めるためにも、回収に向けたステップごとの活動について、まずは全体像を押さえていただきたいと思います。

第1段階|企業名で弱めの督促状を出す

債権回収の最初の段階では、企業名で弱めの督促状を出します。

債権回収の最初の段階では、企業名で弱めの督促状を出します。

督促状(とくそくじょう)とは、支払いが滞っている旨を指摘し入金を促すために送る通知のことです。

債権の未払といっても事情はさまざまですので、単に支払をうっかり忘れていただけというケースであれば、入金の遅れを指摘するだけですぐに支払われることも多いと思われます。

そのため、債権回収の初期段階では、まずは上記の債権回収の視点のうち相手方との関係の維持に重きを置いて、弱いトーンの督促状を出すことから始めるのです。

ここでは、たとえ文面の作成を実際には弁護士に依頼していたとしても、督促状は自社名で出すことになります。

弁護士名で通知を出してしまうと、いくら文面を丁寧にしたとしても、弁護士から通知がきたというだけで強いプレッシャーを与えることが懸念されます。

そこでこの段階では弁護士の名前を出すことはせず、あくまで自社名での通知とします。

この場合、督促状の作成を弁護士に依頼したとしても、発生するのは文書作成料金だけですので、相手方への印象の点だけでなく、費用の面からも理にかなっているといえるのです。

督促状の実際の文面として一例を示すと、次のようなものとすることが考えられます。

商品代金お支払いのお願い

令和○年◯月◯日

〒○○○○○○

○○○○様

〒○○○○○○

株式会社○○

拝啓

時下ますますご清祥のこととお慶び申し上げます。

平素より当社をご利用していただきまして誠にありがとうございます。

さて、下記売買契約に関しまして、本状作成時点において、代金のお支払いが確認できておりません。

つきましては、当社までご持参いただくか、下記口座に振り込む方法により至急お支払いくださいますよう、お願い申し上げます。

なお、本状と行き違いにお支払いいただいた場合には、何卒ご容赦ください。

敬具

記

(ご契約内容)

・契約日 令和◯年◯月◯日

・対象商品 ○○○○

・売買代金 ○○円

(お振り込み先口座)

・金融機関名 ○○銀行○○支店

・種類 普通

・口座番号 ○○○○

・名義人 ○○◯◯

(お問い合せ窓口)

株式会社○○

電話番号 ○○○○

受付時間 ◯時〜◯時(土日・祝祭日を除く。)

督促状についてはテンプレートをご用意していますので、下記のリンクからダウンロードしてご利用いただけます。

督促状についてのさらに詳しい解説は、こちらをご覧ください。

第2段階|企業名で強めの督促状を出す

第1段階の督促状で全額の支払いが得られれば、債権回収としては申し分ありません。

第1段階の督促状で全額の支払いが得られれば、債権回収としては申し分ありません。

しかし督促状は単なる「手紙」であって、あくまで相手方の自発的な支払いを促すものに過ぎませんので、これを送っただけでは支払いを強制するような法的効果はありません。

そのため、滞納の状況にもよりますが、1通の督促状だけで支払いがなされるかというと、難しい場合も少なくないと思われます。

そこで第1段階の督促状が功を奏さない場合は、第2段階として企業名で強めの督促状を出すという手順に進みます。

「すでに督促状を無視されているのだから、法的措置のような強力な手段をとるべきではないか」という考え方もあるかもしれません。

しかし法的な措置というのは、有無を言わせずに支払いを強制するという点で強力な効果を発揮する反面、相手方との関係性を損なうおそれがありますし、また費用の面でも督促状より高額となってきます。

法的措置は、これで決着をつけに行くというときの「最終手段」のようなイメージになります。

そこでそのような最終手段へと進む前のワンクッションとして、企業名で強めの督促状を出すというステップを挟むのです。

1度目の督促状は穏やかなトーンであるため甘く見られるリスクがあるのに対し、2度目の督促状では弁護士への委託や訴訟を含めた法的措置の可能性まで示すことによって、同じ督促状でも、より強いトーンになります。

あくまで督促状ですので、法的な意味での効果がないのは第1段階となんら異なりません。

しかし督促状というのは、そもそも文書によって自主的な支払いを促していくものですので、強いトーンで支払いを迫ることにより、相手方に支払いの意思を起こさせるという督促状としての効果が高まることは期待できるのです。

その上、費用的には第1段階と同程度に収まるのが通常ですので、1度目の督促状で早々に見切りをつけて法的措置に進むのは、やや拙速の感が否めません。

再度ニュアンスを変えた督促状を送ることは、総合的に見てバランスの取れた対応といえますので、トライしてみる価値があるといえるでしょう。

2度目の督促状の文例としては、次のようなものが考えられます。

自主的な支払いを求めるという本質は第1段階の督促状と異なりませんが、第2段階では文面のニュアンスがより強いものとなっている点をご確認いただければと思います。

督促状のテンプレートについては、下記のリンク先からダウンロードしていただけます。

督 促 状

令和○年◯月◯日

〒○○○○○○

○○○○様

〒○○○○○○

株式会社○○

前略

下記の売買代金に関しまして、これまで繰り返しお支払いをお願いしておりましたが、本状作成時点において、お支払いをいただいておりません。

つきましては、2週間以内に弊社までご持参いただくか、下記口座に振り込む方法により至急お支払いください。

万一、同期限内にお支払いいただけない場合、不本意ではありますが、以下の対応を検討させていただきます。

・弊社顧問弁護士に対する債権回収の委託

・民事訴訟を含めた法的措置

なお、本状と行き違いにお支払いいただいた場合には、何卒ご容赦ください。

草々

記

(ご契約内容)

・契約日 令和◯年◯月◯日

・対象商品 ○○○○

・売買代金 ○○円

(お振り込み先口座)

・金融機関名 ○○銀行○○支店

・種類 普通

・口座番号 ○○○○

・名義人 ○○◯◯

(お問い合せ窓口)

株式会社○○

電話番号 ○○○○

受付時間 ◯時〜◯時(土日・祝祭日を除く。)

第3段階|弁護士による債権回収を行う

以上のような督促状による債権回収によっても思ったような成果が上がらなかった場合、最終段階として弁護士を交えた本格的な対応の検討へと進みます。

以上のような督促状による債権回収によっても思ったような成果が上がらなかった場合、最終段階として弁護士を交えた本格的な対応の検討へと進みます。

第2段階までとは異なり、この段階からは弁護士が前面に出て行きますので、相手方にはさらに強いプレッシャーを与えることになります。

弁護士による対応というと訴訟のイメージが強いかもしれませんが、必ずしもいきなり裁判を起こすとは限りません。

弁護士は訴訟だけでなく、交渉や支払督促などあらゆる手法を視野に入れながら、そのときの状況を踏まえた最適な対応によって債権の回収を目指します。

弁護士による債権回収の代表的な手法としては、次のようなものがあります。

交渉

ケースバイケースではありますが、債権回収の依頼を受けた弁護士は、まず交渉による解決を試みることも多いです。

「督促状を無視するような相手と交渉しても意味がないのでは」思われる方もいらっしゃるかもしれませんが、弁護士による交渉となると、また局面が変わってきます。

自社での交渉に見切りをつけ、法律のプロである弁護士に依頼したという事実自体が、「本気の表れ」と受け止められることも多いです。

実際、それまで督促に応じる気配がまったくなかった相手方が、弁護士が出てきた途端に態度を一変させて支払いに応じたというのも、珍しい話ではありません。

もし交渉によって債権を回収できれば、時間的にも費用的にも、クライアントに大きなメリットをもたらすことができます。

債権回収に長けた弁護士であれば交渉の実績やノウハウの蓄積がありますので、必ずしも訴訟だけにこだわることなく、クライアント・ファーストのサポートを提供できるのです。

支払督促

弁護士による交渉は債権回収の強力な手段となり得るものの、支払う意思のない相手方に対しては、交渉も限界があります。

弁護士による交渉は債権回収の強力な手段となり得るものの、支払う意思のない相手方に対しては、交渉も限界があります。

そこで交渉による債権回収の見込みが乏しい場合は、法的効果のある回収手段として、支払督促という制度を利用することもあります。

「支払督促」とは、単に支払いを督促する行為一般を意味するのではなく、民事訴訟法に定められた特定の法的手続きを指します。

支払督促を利用した場合、相手方が争うかどうかで効果の内容は変わってくるものの、必ず何らかの効果が発生する点で、第2段階までの督促状とは大きく異なります。

すなわち、督促状は無視されればそれで終わりでしたが、支払督促の場合、これを無視すると裁判で敗訴したのと同じ扱いとなり、債権者は強制執行によって強制的に債権を回収することが可能となります。

逆に、相手方が支払督促を無視せず異義を申し立てた場合、手続きは自動的に訴訟へと移行し、民事裁判が開始します。

このように、支払督促を利用すると、相手方の対応によって内容が異なるものの、いずれにしても何らかの法的な効果が発生することになります。

このため、督促状を送っても埒があかない場合には、支払督促を利用することも選択肢のひとつになってきます。

訴訟

訴訟は、法的手段の中でも最もメジャーなもののひとつです。

訴訟の特徴は、判決によって「白黒がはっきりする」、すなわち請求側の主張が正しいのか否かが、法的に確定する点にあります。

さらに、裁判で勝訴すれば、単にこちらの主張(債権の存在)が認められるだけでなく、相手の財産に強制執行をかけて、強制的に債権を回収することが可能となります。

このように、裁判という制度は、終局的に紛争を解決できる手段ですので、債権回収において強力な武器となり得ます。

他方で、裁判になると、どうしても原告・被告という形で対立構造が浮き彫りとなるため、相手方との良好な関係性を維持できるかというと、難しくなると思われます。

また、弁護士費用の面でも、単なる書面作成である督促状と比べれば高額となってきますし、裁判を起こしてから判決がでるまでにはそれなりの時間も要します。

裁判を選択する上では、その強力な効果だけに着目するのではなく、このような負担面にも目を向けて決断する必要があるのです。

ここまで、債権回収の流れを3つの段階に分けてご紹介しました。

この3段階は債権回収の流れとして非常にオーソドックスな手順ですので、債権回収がどのような流れで進んでいくのかのイメージをもっていただけたのではないかと思います。

一方、債権回収の実務においては、債権の金額や相手方の支払い能力など、事情がケースによってまちまちですので、実際にはこの3ステップにこだわらずに柔軟に対応することも必要になってきます。

たとえば、債権の金額が非常に大きく回収の必要性が特に高いような場合であれば、第1段階を省略してスピーディーな回収を試みることもあるかもしれません。

逆に、債権額が小さく法的対応まで含めると費用倒れになるおそれのあるときには、督促状のみの対応にとどめる方が合理的なケースもあると考えられます。

債権回収の視点として、回収額、相手との関係の維持、費用の3つのバランスが大切とご説明しましたが、ここでいうバランスとは、3つを均等に重視することではなく、「事案に応じた最適な解決を図る」ということなのです。

債権回収の重要ポイント

ここまで、債権回収の流れを手続きに沿ってご説明してきました。

ここからは、債権回収の重要ポイントについて解説します。

いずれも重要なものばかりですので、債権回収をお考えの際は、ぜひ全てのポイントを押さえるように気を付けていただきたいと思います。

債権の消滅時効に注意する

債権には消滅時効というものがあり、権利を行使することなく一定の期間が経過すると、債権そのものが消滅してしまいます。

消滅までの期間については、法律上考え方がやや複雑なため、とりあえず「早ければ5年で消滅時効となり得る」と考えていただけたらと思います。

(債権等の消滅時効)

第百六十六条 債権は、次に掲げる場合には、時効によって消滅する。

一 債権者が権利を行使することができることを知った時から五年間行使しないとき。

二 権利を行使することができる時から十年間行使しないとき。

2・3 (略)

引用:民法|電子政府の総合窓口

このように、法律上は債権を5年にわたって行使せずにいると時効により消滅する可能性が出てきますが、実際には、5年間も債権を行使せずにいることは、たとえ時効が成立しないとしても問題があるといえます。

というのも、いくら債権が有効であったとしても、相手方が破産したり行方不明になったりといった事情が生じると、債権を回収するのは非常に困難になるからです。

その意味では、法律上の消滅時効が成立しないように注意することも重要ではありますが、時効の期間にこだわらずに、債権回収には常にスピード感が求められることを意識する必要があるといえます。

迅速な対応を意識する

債権回収では、「スピードが命」といっても過言ではありません。

債権を滞納している相手方は金銭的に困窮していると推測され、自社の債権以外にも滞納状態にある債権を複数抱えている可能性があります。

いわゆる「多重債務」とよばれる状態であり、債権者の側から見ると、他に競合する債権者が多数いるという状況です。

このような場合の債権回収では、「早いもの勝ち」となります。

資産が限られており、債務のすべてを返済することが不可能な状況にある債務者の立場からすると、何もいってこない債権者への支払いはどうしても後回しになりがちです。

債権回収に熱心な(債務者にとっては「うるさい・しつこい」)債権者への返済を先に済ませてしまおうと考えるのは、債務者の心理として当然のことと言えます。

このようにして、他の債権者への支払いで財産が尽きた状態になってから回収に着手したとしても、「時すでに遅し」です。

債権回収では、初動はもちろん、その後の手続もテンポよく進めていかなければ、他の債権者に出し抜かれてしまうことになりかねませんので、ぜひ迅速な対応を心がけていただきたいと思います。

債務者の言葉を鵜呑みにしない

債権を回収する過程で、相手方から「もうしばらく待ってほしい」「○日には必ず支払える」といったことを言われることがありますが、このような言葉を鵜呑みにするのは危険です。

もちろん、そのすべてが嘘とも言い切れませんが、債権者からの追及から逃れたいあまりに、とにかくその場をしのごうとするケースも多いのです。

このような場合、たとえば資金計画表の提示を求めるなどして、信用性を裏付ける資料を確認するのが望ましいといえます。

また、支払いの約束を一度でも反故にされた場合、もはや相手の弁解に耳を貸すべきではなく、より強い手段へと速やかに移行すべきと言えます。

さきほどご説明したとおり、債権回収は「早い者勝ち」が基本ですので、「待つ」という対応が適切な場面は、あまり多くありません。

債権回収では、現状を的確に見極める分析力と、それに対して最善の対応を取る行動力とが求められるのです。

債権回収が違法となるケース

債権は、相手方に対して支払いを求めることのできる法律上の権利です。

債権は、相手方に対して支払いを求めることのできる法律上の権利です。

したがって、債権回収は、法的に認められた権利を実現するための正当な行為と言うことができます。

とはいえ、回収の方法しだいでは、正当な権利の行使の範囲を逸脱するものとして、違法という評価を受けることもありえます。

債権者だからといってなにをしても許されるわけではないのは当然であり、あくまで決められたルールの範囲内で回収を行う必要があるのです。

違法な債権回収を行った場合、逆にこちらが慰謝料を払うことになったり、最悪の場合犯罪行為として刑罰を科されたりする可能性すらあります。

以下では、債権回収が違法となる例をいくつかご紹介します。

あくまで一例であり、これが違法となるケースの全てではありませんが、少なくともこれらに該当するような回収行為を行うことのないよう、十分気をつけてください。

自宅や勤務先への訪問はNG?

債権を回収するに当たって、電話や手紙で連絡が取れない場合、直接相手方を訪問して支払いを求めることもあり得ます。

債務者の自宅を訪問すること自体については、法律上禁止されてはいないため違法ではありません。

ただし、債権者が貸金業者である場合、すなわち債権回収がいわゆる「借金の取り立て」に当たる場合には、貸金業法の規制が適用されるため、電話や訪問などの時間帯が制限されます。

具体的には、午後9時から午前8時までの間は、自宅を訪問することは禁止されています。

第二十一条 貸金業を営む者(略)は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

一 正当な理由がないのに、社会通念に照らし不適当と認められる時間帯として内閣府令で定める時間帯に、債務者等に電話をかけ、若しくはファクシミリ装置を用いて送信し、又は債務者等の居宅を訪問すること。

二~十 (略)

2・3 (略)

(取立て行為の規制)

第十九条 法第二十一条第一項第一号(略)に規定する内閣府令で定める時間帯は、午後九時から午前八時までの間とする。

2~6 (略)

つまり相手方の自宅を訪問する際は、午前8時から午後9時までの間に訪問しなければならないということです。

一方、勤務先への訪問や連絡については、時間帯を問わず正当な理由がない限り禁止されています(貸金業法21条1項3号)。

第二十一条 貸金業を営む者(略)は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

一・二 (略)

三 正当な理由がないのに、債務者等の勤務先その他の居宅以外の場所に電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は債務者等の勤務先その他の居宅以外の場所を訪問すること。

四~十 (略)

2・3 (略)

さらに勤務先へ連絡を入れるのは、支払いを求める意思表示のためというよりは、周囲の人間に借金の存在を暴露することによってプレッシャーを与えようという不当な動機に基づくものと考えられるため、原則禁止とされているのです。

このような不当な動機に基づかない場合、たとえば相手方が連絡なしに転居して勤務先以外に所在がわからないといった事情があれば、正当な理由があるとして許容される余地があります。

ただしその場合でも、郵便物は親展扱いとし、社名表示のない封筒を使用するなどして、負債の存在が周囲に明らかにならないようにしなければなりません。

第十九条

1 (略)

2 貸金業を営む者(略)は、(略)債務者等に対し、支払を催告するために書面又はこれに代わる電磁的記録を送付するときは、当該書面に封をする方法、本人のみが使用していることが明らかな電子メールアドレスに電子メールを送付する方法その他の債務者の借入れに関する事実が債務者等以外の者に明らかにならない方法により行わなければならない。

3~6 (略)

以上はいずれも貸金業法による規制ですので、貸金業法の適用がない、たとえば売掛金のような債権の回収においては適用されません。

しかし、深夜や勤務先への訪問は、それ自体で相手の私生活の平穏を害するおそれがある行為といえます。

度を超した場合は、そのような回収行為自体が不法行為であるとして違法となる余地もありますので、債権が貸金以外の場合であっても、上記の定めをひとつの基準として、これに則った対応とすることが無難といえるでしょう。

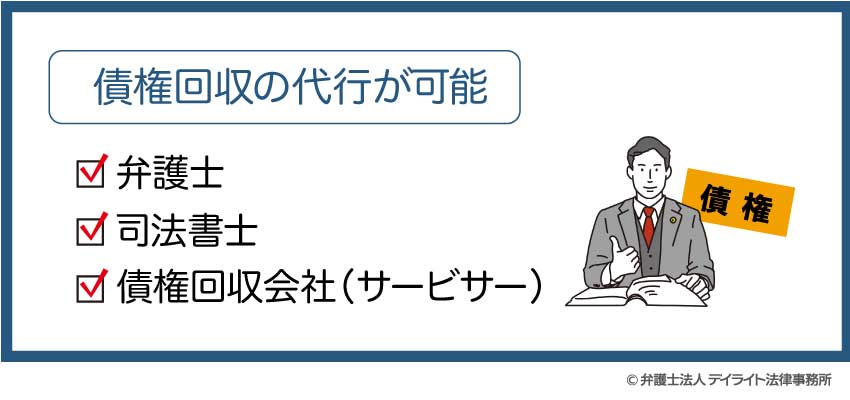

債権回収代行は違法?必要な資格とは?

債権の回収は法的な専門性が求められる業務ですので、外部に委託したいこともあると思います。

債権の回収は法的な専門性が求められる業務ですので、外部に委託したいこともあると思います。

ただし、債権回収を代行できるのは、弁護士、司法書士及び債権回収会社(サービサー)の3者に限られ、これらの資格を有しない者が債権回収を代行すると違法となります。

無資格の回収代行業者は、債権の回収代行に資格が必要なことを知らないか、知っていながら故意にこれを無視しているのか、いずれにしても悪質なことは間違いありません。

このような業者に債権の回収を依頼してしまうと、債権がまともに回収できないばかりか、無用なトラブルに巻き込まれるといったことも心配されます。

回収を代行できる3者の違いは後に詳しくご説明しますので、まずは債権の回収には資格が必要であることを認識し、無資格の違法な代行業者に依頼することのないよう気をつけていただきたいと思います。

恐喝や脅迫になることも

債権を回収できるか否かは企業にとって時に死活問題ともなり得るため、債権回収の際には、相手方に対して支払いを強く求めていくことが必要な場面もあります。

ただし、相手に対して危害を加えるかのような表現や脅しに当たるような表現をしてしまうと、刑法上の恐喝罪や脅迫罪などに該当するおそれがあります。

一般的なビジネスマナーから逸脱しないように気をつけておけば、基本的にこれらの罪に該当することはないと思われますが、支払いに困った相手方から、苦し紛れにこのような主張がなされないとも限りません。

揚げ足を取られることのないよう、債権回収の表現には気をつけるとともに、特に督促状のような形に残るものを発するときには、弁護士にチェックしてもらうことをおすすめします。

債権回収の際には、支払わなければ「訴える」「法的措置を取る」といった表現を使うこともありますが、このような表現が脅迫にあたることはないのでしょうか。

結論としては、「そこまで気にする必要はないが、理論的には脅迫となる場合ある」ということになります。

脅迫罪における「脅迫」行為とは、相手に脅しを加えて恐怖を感じさせることをいいますが、債権を回収する手段として訴訟を提起するのは正当な行為といえます。

したがって、本当に訴訟などの法的手段を検討しているのであれば、たとえ相手が恐怖を感じたとしても、これを相手に告げる行為は脅迫とはなりません。

しかし古い判例では、そのつもりがないにもかかわらず、相手を怖がらせる目的で「告訴するぞ」と告げた事案において、脅迫罪が成立するとしたものがあります(大審院判例大正3年12月1日)。

企業活動の一環としての債権回収において法的措置の可能性を示唆する場合には、実際にそのつもりがあるのが通常であり、純粋に相手を怖がらせてやろうという目的でこのようなことを告げることは基本的にないと思われます。

そのため、あまり過剰に気にする必要はありませんが、上記のような判例が存在するのも事実ですので、債権回収の表現には細心の注意を払うとともに、弁護士などの助言の下に進めるのが望ましいといえるでしょう。

少額債権ほど顧問弁護士に依頼する

債権回収においては、少額な債権については顧問弁護士に依頼することも重要です。

債権の金額が小さい場合、弁護士に回収を依頼していたのでは、かえって弁護士費用の方が高くつき、費用倒れとなる可能性があります。

かといって、少額債権はある程度の数がなければビジネスとして成立しませんので、自社対応で回収業務を完結しようとすると、事務上の負担がかなりのものとなってしまいます。

このようなジレンマを解消するためには、少額債権については顧問弁護士に依頼するというやり方が効果的になってきます。

顧問弁護士といっても様々な形態がありますが、通常は、弁護士と顧問契約を締結し、毎月固定額の顧問料を支払うことで、一定のサポートやサービスが受けられるというものです。

参考までに、当事務所の顧問料については下記のリンクでご確認ください。

当事務所では、顧問料に応じて督促状を含む書面作成のサポートを提供しており、一定の範囲であれば顧問料のみで対応可能な体系としております。

あまり費用をかけられない少額債権の回収に適したプランでの顧問契約も承りますので、ぜひお気軽にお問い合わせください。

債権回収の相談窓口

債権回収を代行するには資格が必要であり、債権回収を代行できるのは弁護士、司法書士、債権回収会社に限られるのでした。

債権回収を代行するには資格が必要であり、債権回収を代行できるのは弁護士、司法書士、債権回収会社に限られるのでした。

3者いずれについても、それぞれに資格を有しており適法に債権回収を代行することができますが、どれに依頼しても同じというわけではありません。

以下ではそれぞれの特徴についてご説明しますので、依頼の際の参考になさってください。

弁護士

弁護士は、債権回収を代行することのできる資格の筆頭です。

弁護士はあらゆる法律事務を適法に受任することができますので、債権回収についても当然に代行することが可能です。

日本には弁護士以外にも、弁理士や司法書士など、俗に「士業」と呼ばれる職業が存在しますが、他の資格と異なり、弁護士の場合は、法律事務であれば取扱分野に制限がありません。

弁護士は法律事務全般を処理することが認められている日本で唯一の資格であり、このオールマイティーさが、弁護士の強みのひとつといえます。

司法書士や債権回収会社のように取り扱える業務内容に制約がないため、全面的に債権回収を委ねられるという安心感が、弁護士ならではのメリットといえるでしょう。

一方、弁護士に依頼するデメリットとして、「費用が高い」といわれることもありますが、必ずしもそうとはいえません。

債権回収に注力している法律事務所であれば、費用と債権額とのバランスを考慮したリーズナブルなプランを提供している事務所もあります。

債権回収に強い弁護士に依頼することで、費用的な負担をできるだけ抑えつつ、専門性の高いサポートを受けることも可能なのです。

司法書士

司法書士も債権回収の代行が可能な資格のひとつですが、弁護士と異なり、多くの制約が科せられています。

そもそも司法書士とは、登記や供託などの手続きを代理することに沿革をもつ資格です。

このため、訴訟などの一般的な民事事件の代理をするためには、単に司法書士の資格を有しているだけでは足りず、特別な研修を受講するなどして、一定の能力を有することの認定を受けなければなりません。

債権回収を代行できるのは、司法書士の中でも、この認定を受けた「認定司法書士」に限られるのです。

また、認定司法書士であっても、弁護士とまったく同じような代理行為が可能なわけではありません。

認定司法書士が代理人として訴訟活動を行えるのは、簡易裁判所の事件に限られ、債権額にすると、140万円以下の事件になります。

司法書士は債権回収を代行できる資格ではありますが、そのための認定を受けている必要があり、その場合であっても債権額が140万円以下の場合に限られるという制約が課されているのです。

債権回収会社

債権回収会社はその名のとおり、債権の回収を業としている会社であり、「サービサー」と呼ばれることもあります。

債権回収会社は、認定司法書士のように回収を代行できる金額に制限はありません。

ただし、債権回収会社では回収を代行できる債権の種類が限定されており、金融機関の有する貸付金など、法律に定められた「特定金銭債権」と呼ばれるものに限り、回収を代行することが認められています(債権管理回収業に関する特別措置法2条)。

このため、債権回収会社に依頼する際は、自社の債権が特定金銭債権に該当するかを判断しなければならないのです。

また、債権回収会社は会社の業務として債権回収を行っているため、組織的・画一的な対応となってしまう傾向が否めません。

相手方との関係性を含めたさまざまな事情に目を配りながら、依頼者の要望に柔軟に応えていくとなると、弁護士のほうが上手ということになりそうです。

債権回収は弁護士に相談する

ここまで、債権回収を代行できる3者の特徴をご説明しましたが、改めて整理すると、次のようになります。

| メリット | デメリット | |

|---|---|---|

| 弁護士 |

|

特になし |

| 認定司法書士 | 特になし | 140万円までの債権しか扱えない |

| 債権回収会社 | 特定金銭債権については扱いなれている |

|

債権回収を委託される場合、これらのメリット・デメリットを比較して選択していくことになります。

中でも、メリットが多いわりに、とりたててデメリットもない弁護士の強みが際立っているといえるのではないでしょうか。

認定司法書士や債権回収会社が決して悪いというわけではありませんが、これらは両者とも、時代の流れの中で債権回収の代行が認められるようになった、比較的新しい存在といえます。

対して弁護士は、債権回収を含むあらゆる法律事務の代理をその本来業務とするものです。

交渉や裁判の経験値という点からも、全面的に弁護士に回収を委託することの安心感は格別と言えるのではないでしょうか。

債権回収の弁護士費用

弁護士費用の内訳

弁護士費用は、相談料、着手金、成功報酬、実費に大別することができます。

中でも、費用の中心となるのは着手金と成功報酬です。

相談料

相談料は、弁護士に事件の概要を説明し法的見解を求める法律相談の際に支払う費用です。

弁護士の相談料は30分あたり5,000円程度が一般的な相場ですが、初回相談については相談料を無料としている事務所も存在します。

まずは費用をかけずに相談したいという場合は、相談料無料の事務所に相談なさるとよいでしょう。

着手金

着手金とは、事件の処理を弁護士に依頼する際に発生する費用です。

事件に着手、つまり事件処理に取りかかることに対する報酬ですので、裁判で敗訴したり、途中で解任したりしたような場合であっても、基本的に返還されません。

着手金の額は、事件の難易度や大きさ(請求する金額)によって変わってきます。

成功報酬

成功報酬は、弁護士が事件を処理した結果、何らかの成果を挙げたとき(債権回収事件であれば、債権を回収できたとき)に支払うものとなります。

着手金と同じく、成功報酬についても事件の規模によって変わってきます。

実費

以上のほか、印紙代や交通費などの実費が発生することがあります。

債権回収の弁護士費用の相場とは?

弁護士費用は、かつては「日本弁護士連合会弁護士報酬基準」という画一的な基準が存在していましたが、現在では弁護士の報酬は自由化されており、各事務所が独自に定めてよいこととなっています。

もっとも、現在でもこの基準(日弁連旧報酬規程)をそのまま採用している事務所も多いことから、標準的な相場観を知るための参考とすることができます。

たとえば、一般的な民事訴訟の報酬については、次のように定められています。

| 報酬の種類 | 弁護士報酬の額 |

|---|---|

| 着手金 |

※着手金の最低額は10 万円 |

| 報酬金 |

|

「経済的利益の額」とは、着手金については相手方に請求する金額、報酬金については勝訴判決を獲得した金額を意味します。

このように、弁護士報酬は着手金、成功報酬ともに事件の「経済的利益の額」に対するパーセンテージで計算することから、個々の事件にごとに具体的な金額は変わってきます。

報酬計算の一例を挙げれば、次のようになります。

着手金 10万円(8%ではなく、最低額の10万円が適用)

報酬金 16万円(100万円×16%)

着手金 59万円(1,000万円×5%+9万円)

報酬金 98万円(800万円×10%+18万円)

旧報酬規程について、詳しくはこちらでご確認ください。

債権回収の完全成功報酬とは?

比較的多くの法律事務所では、以上のように日弁連の旧報酬規程に準拠した料金設定としていますが、一部の事務所では「完全成功報酬」の報酬体系を採用しているところもあります。

比較的多くの法律事務所では、以上のように日弁連の旧報酬規程に準拠した料金設定としていますが、一部の事務所では「完全成功報酬」の報酬体系を採用しているところもあります。

完全成功報酬とは、弁護士費用として着手金を設定せず、成功報酬のみの料金設定とするやり方です。

完全成功報酬制では、着手金と成功報酬の割合を0:10という形にしているため、着手金が発生しません。

債権回収においては、回収額よりも弁護士費用のほうが高く付く「費用倒れ」を気にされる方もいらっしゃいます。

実際、回収額よりも費用のほうが上回るのであれば、何もしないほうがむしろ得ということになってしまいます。

完全成功報酬であれば着手金が発生せず、債権回収に成功した場合にのみ、回収額の範囲で成功報酬を支払うことになりますので、費用倒れになる心配がありません。

一方、完全成功報酬とするデメリットは、トータルでの費用が割高になる可能性がある点です。

着手金を無料にするということは、弁護士の側からみると、いくら回収のために労力を費やしても、債権回収に成功しない限り報酬が支払われないということを意味します。

つまり完全成功報酬は、回収がうまくいかなかった場合のリスクを弁護士側が引き受けるという報酬体系ですので、仮に債権回収に成功した場合には、その分成功報酬が割高になると考えられるのです。

実際の報酬額は各事務所の定めるところに従って計算することになりますが、一例として、次のような例で見比べてみると、イメージを持っていただけるのではないでしょうか。

具体例 200万円を請求したが、請求が認められなかった場合

| 着手金 | 成功報酬 | 合計 | |

|---|---|---|---|

| 旧報酬規程 | 16万円 | 0円 | 16万円 |

| 完全成功報酬 | 0円 | 0円 | 0円 |

具体例 200万円を請求し、請求の全額が認められた場合

| 着手金 | 成功報酬 | 合計 | |

|---|---|---|---|

| 旧報酬規程 | 16万円 | 32万円 | 48万円 |

| 完全成功報酬 | 0円 | 60万円 | 60万円 |

→ 着手金がゼロであるのと引き換えに、回収に成功した際の報酬が割高に

債務者側が気をつけておくべきこと

ここまで、債権を回収する側の視点から、債権回収の流れやポイントなどを解説してきました。

ここでは、支払いを求められている債務者側が気を付けるべき点についてご説明します。

債権回収を無視しない

債務の支払いが滞っていると、電話や督促状など、何らかの形で債権者から支払いの催促を受けることになります。

このような債権の回収行為に対して、無視することはおすすめできません。

そもそも、支払い期限を過ぎている時点で、債権者に迷惑をかけているということができます。

資金繰りなどの関係ですぐに支払えないといった場合もあるかもしれませんが、そうであっても、事情を説明したり、話し合いの場を持ったりするなどして、誠実に対応すべきでしょう。

これは道義的にそうすべきというだけにとどまらず、債権回収を無視されると、支払いの意思がないとみなされて、訴訟などのより強力な手段を取られる可能性がある点からもいえることです。

仮に民事訴訟を起こされると、これに対応するだけでも相当な負担となりますし、裁判で敗訴判決が確定すると、財産に対して強制執行を受けることになります。

このようなことまで考えますと、債権回収を無視することは一時的なその場しのぎにすぎず、やがてどこかで債務と向き合わざるを得なくなる段階が訪れるといえます。

債権回収を無視しても状況が好転することは基本的になく、むしろより事態が悪化していくのが通常ですので、弁護士などにも相談しながら、適切に対応していただきたいと思います。

支払いが難しい場合は債務整理を検討

とはいえ、債務の額によっては払える目処がまったく立たないということもあるかと思います。

そのような場合は、債務整理を検討していただくのがよいでしょう。

債務整理というと、「自己破産」のイメージが強いかもしれませんが、破産に限らず、任意整理や民事再生など、さまざまな方法があります。

また、破産に対しては「すべてを失ってしまう」という印象をお持ちの方も少なからずいらっしゃるのですが、これも誤ったイメージといえます。

破産によって多少生活に制限がかかることはあるものの、実際は従前とそう変わらずに生活できる場合がほとんどです。

事業などの経済活動を行っていれば、全てが常に成功するわけではなく、中には失敗するケースも出てきます。

法はそのようなケースの存在を想定した上で、いったん債務を整理して再スタートを切ることができるように、破産を始めとする債務整理の制度を設けているのです。

払いきれない額の負債をいつまでも抱え続けるのではなく、債務整理を活用して仕切り直しを図ることを検討してもよいのではないでしょうか。

債務整理について、詳しくはこちらをご覧ください。

まとめ

このページでは、債権回収の意味や、回収までの流れ、債権回収の重要なポイントや相談窓口などについて解説しました。

最後に記事要点を再度整理します。

- 債権回収とは、支払時期を経過しても支払いがなされない場合に、債務者に働きかけて債権の回収を図る活動をいう。

- 債権回収では、債権の回収、相手との関係性の維持、費用のバランスに気を付ける必要がある。

- 債権回収の手順としては、弱めの督促状、強めの督促状、弁護士による法的対応の3段階で進めるのがひとつの理想型ではあるが、事案に応じて柔軟に対応することも重要である。

- 債権には消滅時効があるため注意しなければならないが、時効の期間にこだわることなく、速やかな回収を心がけることがより重要である。

- 債権回収は、やり方によっては違法となることがあるため、深夜の訪問や勤務先への連絡は控えることが望ましい。

- 債権回収を代行できるのは弁護士、認定司法書士、債権回収会社の3者だけであり、中でも債権回収に強い弁護士に依頼することが特におすすめである。

- 弁護士費用が完全成功報酬の場合、着手金が発生しない代わりに、回収が成功した場合の成功報酬が割高となる可能性がある。

- 法律事務所によっては、費用面での負担が比較的少ない形の顧問契約のプランを提供している事務所もあり、債権回収を依頼するのに適しているといえる。

当事務所は、債権回収に強い弁護士が企業を強力にサポートしています。

債権回収でお困りの方はお気軽にご相談ください。