COLUMN

コラム

資本政策とは?必要性や考慮すべき点、失敗事例まで徹底解説!

執筆者:土岐彩花(Ayaka Doki)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

「『資本政策』と一口に言っても、いまいちピンとこない」。こんな思いを抱えている方も多いのではないでしょうか。事実、資本政策には数多くの手法や注意点が存在し、やり直しがききません。このため「資本政策の立案にあたって、考慮すべきポイントを網羅的に把握しておきたい」というお声をよく頂きます。

そこで今回は、

・資本政策の定義・必要性

・資本政策の手法・具体的に行うこと

・資本政策を行う上で絶対に考慮すべきポイント

などなど、資本政策について一挙に把握できる記事をご用意しました。記事を最後までお読みいただければ、資本政策への理解がグッと深まります。特に、情報収集したい方、失敗のない資本政策を計画したい方は必見です!

目次

資本政策とは?

資本政策とは、事業資金を調達するために立てる計画のことをいいます。

具体的には、将来的に必要なお金を事前に見積もった上で、資金を計画的に確保していきます。資金が足りなくなった都度、資金調達するのに比べて、資金不足のリスクを回避しやすく、経営権の維持や企業価値の向上に役立つといったメリットもあります。

銀行からの借り入れも選択肢としてありますが、株式上場を目指す会社では、株式等を用いた資金調達手法がしばしば用いられています。特に株式は、悪意の第三者に譲渡してしまうと会社経営の妨げになる、株式を売却しようと思っても取引が成立しなくなることも考えられます。加えて、株式を取り戻すのは基本的に相手方の同意が必要なため困難です。このため、「どのタイミングで、どのような手法を用いて、いくら資金を集めるか」や理想とする株主構成を事前に計画しておくことが非常に重要です。

資本政策において考慮すべきポイント

以下でご紹介する5つのポイントは、資本政策を失敗なく進める上で欠かせない要素です。それぞれしっかりと把握しておきましょう。

①資金調達時の持株比率

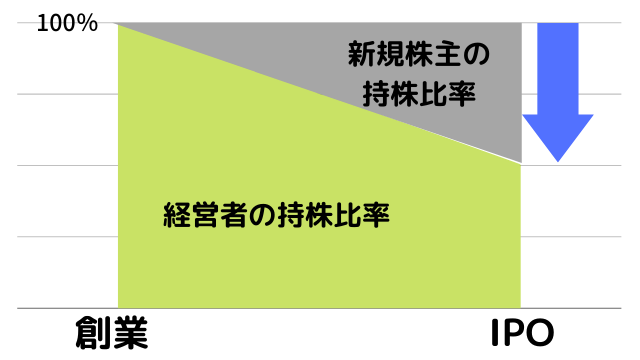

株式で資金調達するとき、創業者や経営者(以下、オーナー)は持株比率が下がりすぎないように注意する必要があります。

持株比率とは、その会社の株式を保有している割合のこと。種類株式を除けば、1株につき1個の議決権(株主総会の投票権)が与えられるため、持株比率が高いほど会社の意思決定に強い影響を及ぼすことができます。特にベンチャーや未上場企業はスピード感ある決定や事業運営が求められる機会も多く、オーナーに強い決定権があるとスピーディな経営が可能になります。

なお、持株比率が2分の1超なら普通決議を、3分の2超なら普通決議に加えて特別決議も単独で決議することができます(下図参照)。

| 決議の種類 | 定足数 | 決議に必要無議決権割合 | 決議できる内容 |

|---|---|---|---|

| 普通決議 (会社法309条1項) |

全決議の過半数 | 株主総会に出席した株主の議決権の2分の1超 | ・決算の承認 ・剰余金の配当 ・役員の選解任 ・自己株式の取得など |

| 特別決議 (会社法309条2項) |

全決議の過半数 | 株主総会に出席した株主の議決権の3分の2以上 | ・定款の変更 ・譲渡制限株式の買取 ・新株予約権付社債の発行 ・会社の清算など |

オーナーは、自身の保有する株式を渡す対価として投資家から資金を調達しますが、このときオーナーの持株比率は下がる一方で、投資家の持株比率は上がります。投資家は持株比率が上がることで、より積極的に経営をサポートしてくれるようになります。しかし、株式会社は多数決で方針決定がなされるところ、投資家の持株比率が高すぎると、オーナーの意見が会社の意思決定に反映されにくくなります。オーナーの意見が通りにくくなる結果、経営のスピードが落ちる可能性があるので注意が必要です。

一方、ベンチャーキャピタルから出資を受ける場合は、社外取締役の派遣や上場に向けた手厚い支援を受けることができるため、持株比率のバランスをあらかじめ想定しておくことが大切と言えます。

②株主構成

安定株主を確保しておきましょう。

安定株主は企業の業績や株価等に左右されず、株式を長期保有してくれる株主のことです。

中でも親族、役員や従業員、取引先など、オーナーの経営方針に理解があり、株主総会でオーナーの意見に賛同してくれる株主が多いと経営が安定しやすくなります。具体的には、会社の意思決定が円滑に進んだり、オーナーが経営権を握り続けたりすることができます。

①で触れたとおり、持株比率が2分の1超の株主は普通決議を、さらに3分の2以上の株主は特別決議を単独で決議することができます。そこで、安定株主もこの水準を維持していくことが理想です。ただ、多額の資金調達する場合は困難なこともあります。この場合は、特別決議を単独で否決できる権限が与えられる3分の1以上が1つの目安となります。

③役員・従業員向けのインセンティブ

資本政策の一環としてインセンティブを付与すると、役員や従業員の働く意欲を向上させることができるほか、上場を主眼に置いた資本政策にも有用です。ただし、株主構成や税金など考慮した方が良い部分も少なからず存在します。

ここでは、頻繁に利用される3パターンを解説します。

ストック・オプション

ストック・オプションとは、将来、予め決められた価格(行使価額)で株式を購入できる権利のことです。会社の株価が上昇した後でも、権利を行使すると時価より安く株式を手に入れることができます。株式を売却して得られる金額と株式の取得費用の差が利益になります。

ストック・オプションを発行する目的は、社員のモチベーション向上や優秀な人材の確保等が挙げられます。この他にも、オーナーが費用負担を抑えつつ、持株比率を高めるためにも利用されます。

ストック・オプションで得た利益には給与所得として最高55%の税金がかかります。ストック・オプション発行前に税制度に対する理解を深めておきましょう。なお、無償の場合、「税制適格ストック・オプション」の条件を満たしていれば、税負担を抑えられます。また、「有償ストック・オプション」でも同様に税負担を抑えることができます。

ストック・オプションの税金は、こちらで詳しく解説しています。

よろしければ、参考にしてください!

⇒【ストック・オプションに係る税金】確定申告や計算方法・税金対策について徹底解説!

従業員持株会制度(上場企業向け)

従業員持株会制度とは、従業員から毎月一定額の金銭を集めて自社株を買う制度のことです。未上場・上場にかかわらず、多くの企業で採用されています。持株会自体は法人ではなく収益事業を営むわけではないので、税務申告は不要です。一方で配当は、従業員側で配当所得として課税されます。

従業員持株会制度の目的は、福利厚生の充実や従業員のモチベーション向上が挙げられます。

株式の購入代金は毎月の給与から天引きされますが、会社が購入代金の一部を補助します(奨励金)。このため従業員は、市場価格より割安で株式を手に入れることができ、従業員の長期的な財産形成に寄与することが可能です。一般的に、会社側は5~15%程度負担することが多いです。

このほか、安定株主対策としても非常に有用です。従業員は長期的に自社株を買い続けてくれるだけでなく、外部の投資家に比べて自社の経営方針に賛同している方が多いからです。また、持株会の規約に「流出防止規定」を入れておけば、従業員の退職時や相続の発生時に会社が従業員の持ち分を精算できるので、意図しない相手に自社株が渡るのを防止することも可能です。

ただし、持株会にも議決権が与えられることに注意が必要です。具体的には、持株比率が1%、3%を超えると会社の経営に影響を与えることができます(下図参照)。また、経営に参加するのは株主で、従業員はあくまでも雇用される立場です。持株会の持株比率の高さは会社経営のリスクになるとも言われているため、10%程度にとどめておくと良いとされています。

| 持株比率 | 認められる権利の内容 |

|---|---|

| 1%以上 |

・議案提出権 |

| 3%以上 |

・会社帳簿閲覧謄写請求権 |

株式交付信託(上場企業向け)

株式交付信託は、従業員に自社株を交付して、福利厚生の充実とモチベーション向上を図る目的で利用されています。①株式交付型、②従業員持株会処分型の2つがあります。

①株式交付型では、一定の業績を上げた従業員が株式を給与として受け取れます。社内規程において、信託を通して自社株を給付することを定めるほか、会社が信託契約を交わした信託銀行に金銭を交付しておく必要があります。株式交付型は退職金の支払いにも用いられる手法です。

②従業員持株会型は、会社が信託銀行を通じて、市場から自社株を買い入れ、定期的に持株会に売却していくという仕組みです。株価が上昇すると、従業員持株会の加入者に利益が還元されるようになっています。

株式交付信託で譲渡される株式は労働の対価として位置付けられています。このため従業員は、株式が交付されることが確定すると給与所得や退職所得として課税されます。

④創業者利益(キャピタルゲイン)

創業者利益(キャピタルゲイン)とは、保有する自社株を譲渡して得られる利益のことです。株式を買ったときの値段と売るときの値段の差額が利益になります。株式公開(IPO)やM&Aで株式売却を考えている方は、どれくらいのキャピタルゲインが残るのかを事前に想定、計算しておく必要があります。

特にIPOのキャピタルゲインは、3ステップで逆算できます。以下の式に数字を当てはめるとおおおその金額が算定できます。

①IPO時の時価総額=上場申請年度の税引き後利益✕PER(株価収益率)

PERは、株価が1株あたりの純利益の何倍かを表す指標で、会社の成長期待度を測ることができます。非上場企業は株価の算定が難しいため、既に上場している同業他社のPERの平均値を入れてください。

②株式の公開価格=IPO時の時価総額 ÷ 発行した株式の総数

株式の公開価格とは、上場するときに株式を売り出す価格です。価格の決定では、株式の発行を担う証券会社が、投資家の需給バランスで決める方式(ブックビルディング方式)が主流です。実際の価格は業績変動リスク等を考慮して、計算した価格の7~8割ほどになることも多いです。

③キャピタルゲイン=公開価格✕売り出す株数-(税金+手数料)

創業者が株式を売るタイミングは、上場時か経営から手を引くときのいずれかです。上場後は株価に大きなインパクトを与えたり、インサイダー取引として罰金や刑事罰が課されたりするおそれがあるため、株式売却が困難です。

上場時のキャピタルゲインは、

株式市場の動向や投資家の企業評価、企業の将来性等に大きく左右されます。株価が低めに見積もられてしまい、希望額を下回るというケースも決して珍しくありません。

加えて、オーナーが上場時に大量の株式を売却すると、投資家間で「経営がうまくいっていないのではないか」という憶測が広まったり、オーナーの議決権が低下したりして、株価や上場後の経営に深刻なダメージを与えることがあります。そこで、上場時の株式売却は5~10%程度にするのが一般的です。

一方、M&Aのキャピタルゲインは、

自社を買収しようとする相手方企業の評価に左右されます。M&Aの成功率は3~4割と低く、会社の事業を他者に譲るというデメリットがあります。しかしながら、対価として多額の現金を一度に受け取れます。

いずれにせよ、IPOであれば上場審査、M&AであればDD(デューデリジェンス)を受ける必要があるため、キャピタルゲインを得るハードルは決して低くないと申し上げられます。

⑤事業継承対策

事業承継対策は、引退間近の経営者だけでなく、若い方でも検討しておく必要があります。

事業承継対策とは、経営する会社や事業を後継者に引き継ぐ際、発生しそうな問題に予め対処しておくことをいい、相続や税金のトラブルを防いだり、会社や事業を存続したりする目的で行われます。特に、後継者がいないか複数の相続人がいる場合、現経営者なしでは事業が回らない場合は対策が急務です。資産管理会社の活用や自社株買い、株式を後継者に一部移転しておく、といった施策を検討しておきましょう。

また、上場すると株価が飛躍的に上昇することも多いですが、それに伴い相続税額も大きくなります。このため、上場後にオーナーが亡くなり相続が発生すると、相続人は税金の支払いに必要なお金を用意できなくなることも考えられます。したがって、後継者を見つけておくなど若いうちから対策しておくことが求められます。

資本政策を考える時に気をつけること4つ

投資家など利害関係者とのバランスが大事な資本政策。ここでは、資本政策を考える上で絶対に忘れてはいけないポイントをご紹介します。特に上場基準は、株式上場を目指す企業の経営者・財務担当者は要チェックです。

VC、エンジェル投資家など各関係者の立場で考える

会社の成長や株主価値の拡大を図るという点で、オーナーと投資家、ベンチャーキャピタル(VC)は協力関係にあります。一方で、出資の際は互いの利害が衝突することもあります。

具体的に言えば、持株比率の低下を抑えるため高い株価、少ない株数で出資を募りたいオーナーと、高いリスクを抑えて売却益を確保するため安い株価、高い持株比率で出資したい投資家が対立します。そこで、両者のバランスがとれた資金調達を実行していく必要があります。

特に創業時は、僅かな出資額でもありがたく感じられます。しかし、創業当初に大半の株式を渡して資金調達を行うと、後々の経営やキャピタルゲインに大きく影響するため、投資家の持ち分は数%にとどめておくのが無難です。

創業者が複数いる場合は、事前に「創業者間契約」を結んでおき、株式の取扱いを定めておきましょう。特に、創業者の一人が経営から降りる際の取り決めが重要です。会社を辞めるときは、会社が株式を買い取るという決まりを設けておくと、株式が第三者に渡る、株主総会が開催できなくなるといった問題を回避することができます。

客観的で妥当な株価を設定する

上場企業に限らず、未上場企業でも自社の株価を把握しておく必要があります。というのも株価は、第三者割当増資やストック・オプションの発行、M&A、事業承継といった場面で、適正な出資条件・株価や企業価値の根拠材料として利用されるからです。

ただ、非上場企業は明確な株価がありません。そこで、会計事務所など第三者機関に株価算定を依頼し、株価算定報告書(株価算定書)を発行してもらうことになります。

なお、株価が正当に算出されていない場合、取締役に損害賠償責任が生じたり、相続税や所得税で追加の税負担を求められたりする原因になります。そこで株価算定は、信頼のおける機関に依頼しましょう。

株価算定の方法とは?おすすめ記事はこちら

⇒非上場企業における株価算定方法とは?活用場面・方法・費用・流れについて徹底解説!

信頼できる株価算定機関として「茄子評価株式会社」をおすすめします。

⇒【株価算定はプロ集団にお任せ】茄子評価公式サイトはこちら

関連する法律を頭に入れておく

会社経営のルールを定めた「会社法」は最低限、頭に入れておく必要があります。

とは言っても、全ての条文を理解したり暗記したりする必要は全くありません。会社法は規定の数が膨大で(第一編~第八編、計979個の規定と附則)、難解な規定も多いからです。ただ、何も知らない状態で会社を経営していくと、資金調達やIPO等で支障になることもあります。そこで、最低限見ておきたい部分をピックアップしたので、適宜ご参照ください。

会社法など法律は六法全書のほか、e-Gov法令検索でインターネットから簡単に閲覧できます。

・第二編 株式会社(25~574条)

会社の設立や株式・新株予約権の発行、取締役会や株主総会の運営方法、会社の清算など、会社経営の基礎となるルールを規定しています。

・第三編 持分会社(575~675条)

合名会社、合資会社、合同会社のそれぞれに会社形態に合わせたルールが規定されています。

・第五編 組織変更、合併、会社分割、株式交換及び株式移転(743~816条)

主にM&Aで適用されるルールが規定されています。

会社法以外では、

・税金のルールを定めた「所得税法・法人税法」

・従業員の雇用等に関わるルールを定めた「労働基準法」

・株式など、有価証券の売買・取引ルールを定めた「金融商品取引法」

こうした法律の知識も必要になる場合があります。いずれも複雑な規定が多く、必要になったら参照する程度で十分ですが、概要については把握されておくことをオススメ致します。

上場審査基準を抑えておく

上場を目指す会社は、上場時の審査基準に注意して資本政策を計画する必要があります。先述のとおり資本政策は後戻りができず、上場直前になって上場基準を満たそうとするのは困難なことが理由となります。

上場審査には(1)形式要件と(2)実質基準があり、両方を満たすと上場が認められます。

(1)形式要件とは、各市場において最低限守らなければならない条件のことです。株主数や株式市場に流通する株式の数、時価総額、利益の額などが見られていて、上場申請時に提出する資料にも記載されます。

(2)実質審査要件では、上場申請する会社が上場企業に適しているかが見られます。

例えば、利益を上げられる体質であること、内部管理体制が整っていること、公正忠実な経営で正しい情報開示が行われていること等が挙げられます。数値的な条件はありませんが、書類審査と複数回に渡るヒアリング、実地調査が行われます。

上場審査基準は一部・二部、マザーズ、ジャスダックなど市場ごとに異なります。

上場までの流れは、東京証券取引所 公式サイトをご確認ください。

資本政策の手法

資本政策には大きく分けて8通りの手法があります。ここでは、それぞれ特徴や利用すべきタイミングを解説します。似た言葉が多く混同しやすいのでご注意ください。

①株式移動

株式移動は、株主が、所有している株式を他の個人や法人に売買・贈与する方法です。

株主構成を変える、あるいは取引先など特定の者との関係を強化する目的で利用されます。

株式を譲渡するのが個人株主のときは、株式の売却益に20.315%(2021年8月現在)の税金(譲渡所得課税、住民税、復興特別所得税の合計)あるいは贈与税が課されます。一方で、法人株主のときは法人税が課されることになっています。

なお、個人株主が法人に対して無償か時価の2分の1未満の対価で株式を譲渡すると、みなし譲渡課税の対象になり、時価で譲渡したときと同じ税額がかかります。予め、書籍・インターネットで情報収集したり税理士に相談したりするなどして、税制への理解を深めておきましょう。

②株主割当増資

株主割当増資は、既存の株主に対して、持株比率に応じて有償で新株を発行する方法です。

株主構成を維持しながら、事業運営の資金を調達するという目的で利用されます。特に創業間もない頃や初期の段階では、金融機関からの融資が受けられないことも多く、有効な資金調達手段になります。

株主割当増資では株主構成がほとんど変わらず、既存株主の不利益を小さくすることができます。このため、時価より低い金額で新株を発行できるというメリットがあります。

一方で、既存株主は割り当てられた株式を購入するか選べるため、株主間で有利不利が出るというデメリットがあります。また、出資者は既存株主に限定されるため、多額の資金調達が難しいという問題もあります。

③第三者割当増資

第三者割当増資は、自社や既存株主以外の第三者に新株を発行する方法です。

取引先やビジネスパートナー等との関係強化や資金調達を目的に利用されます。

第三者割当増資では、比較的短期間で大規模な資金調達が可能なほか、株式の割当先を指定できるというメリットがあります。

一方で、第三者に新株が渡るので、オーナーや既存株主の持株比率が低下して、会社の意思決定に時間がかかったり配当金が減少したりするといったデメリットもあります。特に上場企業は、第三者割当増資が株価の下落につながるため、注意が必要です。

④株式分割

株式分割は、1株を複数の株に細分化して株価を下げ、発行済株式総数を増やす方法です。

株式の売買をしやすくして投資家を呼び込む、上場企業が所属する市場を移動する(指定替えする)といった目的で利用されます。また、IPO時に株価の割高感を是正するために使われることもあります。会社法183条に規定されています。

⑤新株予約権

一定の期間内に、予め決められた株価(行使価額)で株式を買える権利です。

ストック・オプションとして発行する場合は、役員や従業員へのインセンティブ、資金調達、特定の者の持株比率を上げるという目的で利用されます。会社法第2条第21号に規定されています。

新株予約権を購入した投資家は、株式を購入するか選ぶことができます。会社の財政状態や業績の見通しが悪化する、あるいは抱えている係争事件が長期化するというリスクに備えることができるため、購入そのものにはつながりやすいという特徴があります。

このため新株予約権は、第三者割当増資で出資が集まらないときの代替手段という位置づけです。権利が行使されると発行済株式総数が増加して、既存株主の持株比率が低下するというデメリットがあります。

通常、新株予約権の行使価額は予め決められていますが、行使価額が毎日変動する「行使価額修正条項付き新株予約権(MSワラント、MSSO)」という種類もあります。

⑥自己株式取得・処分(売却)

自己株式の取得は、会社が株式市場や株主等から自社株を買い取る方法です。

会社が過去に発行した株式を買い取るので、発行済株式総数を減らすのと実質的に同じ効果があり、株主構成を変える、株価を上げる、M&A・事業承継の対策といった目的で利用されます。

資本の払い戻しに該当するため自己株式の取得には制限が設けられており、会社にある資産のうち分配可能額の範囲内で、株主総会の決議で可決された場合に限り行うことができます。

自己株式を取得すると会社の現金が減少するので、資金繰りに影響を与える、自己資本比率の低下につながるといったデメリットが生じることもあります。

一方で自己株式の処分(売却)は、会社が過去に発行して自社で保有していた株式を譲渡する方法です。資金調達やM&A、業務提携等の目的で利用されます。

他の資金調達方法より簡易な手続きで済むためよく用いられますが、既存株主の持株比率を低下させる、新たに株主となった人が経営に口を出すといったデメリットがあります。なお、上場企業では株価の下落要因になります。

⑦新株予約権付社債(ワラント債)

一定期間に一定条件下で新株を購入できる権利の付いた社債です。

資金調達の目的で利用され、特に、信用力が比較的低い企業の資金調達に有用です。

新株予約権が付与されている分、通常の社債より利息が少なくても出資が集まります。このため、社債の発行企業はコストを抑えて資金調達することができます。また、新株予約権の行使によって資本金を増加させることができます。他方で投資家は、新株予約権を行使して社債より大きなリターンを狙うことができます。

新株予約権付社債には、

・転換社債型新株予約権付社債(CB)

・転換価格修正条項付き 転換社債型新株予約権付社債(MSCB)

という種類も存在します。

転換社債型新株予約権付社債(CB)は、一定の条件を満たすと株式に交換できる社債です。投資家は社債を償還日(返済期限)まで保有して社債の額面金額と利息を受け取るか、社債を株式に引き換えて、株式の値上がり益を得るかを選ぶことができます。

企業側のメリットは、社債が株式に転換されると社債の返済義務がなくなること。理由は、投資家が社債を使って出資した、という扱いになるからです。会社法の規定で「検査役の選任の申立て」が必要ですが、会社法284条9項に記載される条件をクリアすると不要になります。

転換価格修正条項付き 転換社債型新株予約権付社債(MSCB)は、転換価格が毎日変動するCBです。

⑧種類株式発行

一般に株式と呼ばれるのは「普通株式」のこと。普通株式の場合、会社が株主の権利を制限することはなく、配当や議決権等を平等に付与します。

一方で種類株式は、株式によって与える権利の内容を変えることができます。会社法108条1項で規定されている株主の9つの権利の中から、行使できる権利を組み合わせます。

・剰余金の配当(1号)

・残余財産の分配(2号)

・株式総会の議決権(3号)

・株式の譲渡(4号)

・会社に株式の取得を請求できる権利(5号)

・会社が株式を強制取得できる権利(6号)

・株主総会決議に基づき、会社が株式を全て取得できる権利(7号)

・決議の拒否権(8号)

・種類株主総会の役員選任権(9号)

例えば、配当金の額を高く設定する代わりに議決権がない、という種類株式を発行することも可能。種類株式を発行することで、投資家や会社のニーズをより満たしやすくなります。ただし、権利内容の定め方によっては、役に立たない種類株式になりかねません。会社の状況や目的に合わせて発行するようにしましょう。

参考までに、種類株式を発行する意義とベンチャー企業の活用例にあげておきます。

◇剰余金の配当(1項)

剰余金を優先的に配当する種類株式です。ただ、ベンチャーへの出資はキャピタルゲイン目当ての場合が多く、出資が集まらない可能性があります。

◇残余財産の分配(2項)

残余財産を優先的に分配する種類株式です。ただ、ベンチャーは資金力に乏しく、残余財産があるのはまれです。出資が集まらない可能性があります。

◇会社に株式の取得を請求できる権利(5項)

株主が会社に対して金銭等の財産を請求できる種類株式です。会社の規約違反が認められたとき、会社が株式を買い取ったり、種類株式を普通株式に転換できるという権利内容にすると投資家の安心感が高まるため、出資が集まりやすくなります。

◇会社が株式を強制取得する権利(6項)

一定の事由が生じたら、会社が株主の同意なしに株式を取得できる種類株式です。種類株式を発行したままにしておくと上場審査が厳しくなるため、IPO時は会社が種類株式を取得して普通株式を交付するという条項を入れておくことで回避できます。

◇決議の拒否権(7項)

定款変更や重要な財産の処分など、株主総会で決議すべき事項は、種類株主総会での決議も必要とする種類株式です。持株比率の低い投資家の意思も経営に反映しやすくします。

◇種類株主総会の役員選任権(8項)

種類株主総会で取締役や監査役を選任できる種類株式です。特にベンチャーキャピタル等は、ベンチャーの育成や監視を目的に、自ら指定した役員を送り込むことがあります。

資本政策の計画から実行までの流れ

資本政策の中身は、だいたいお分かりいただけたと思います。ここでは、資本政策の立案から実行まで、具体的な手順を解説します。

①事業計画の作成

まずは、会社の現状分析からスタート。次の3つを行います。

①誰がいくら、どんな株式を持っているか整理する

②公認会計士や監査法人にショートレビューを依頼し、株式上場の課題を洗い出す

③会社の株価を算定する

次に、上場可能な事業か判断するために、会社が将来上げる利益やキャッシュフロー(現金が会社にどれだけ残るか)の予測を立てます。

上記の①~③を考慮しつつ、精度の高い事業計画を立てることが不可欠です。

収支計画書(予想損益計算書)、予想貸借対照表、予想キャッシュフロー計算書も作成する必要があります。なお、上場時の一株あたり純利益などは、上場している同業他社の財務データを参考に算出することが可能です。

※損益計算書(P/L)とは:

一年間の経営成績・損益を示す書類です。

※貸借対照表(バランスシート、B/S)とは:

ある時点の会社の財政状況を示す書類です。

※キャッシュフロー計算書(C/F)とは:

会社の現預金がいくら手元にあるかを示す書類です。営業活動、投資活動、財務活動の3つに区分して表示されます。

②資本政策の目標設定

必要資金額やIPO時の発行済株式総数、創業者利益(キャピタルゲイン)、理想とする安定株主比率等に対して目標値を設定します。

目標設定にあたっては、

・誰にいくら、どんな株式を付与するか

・いつ実行するのか

・どの市場で株式公開するか

以上の3点を考慮します。特に株式を公開する市場には、それぞれ最低限満たさなければならない審査基準があるため、目標値を設定する際は必ず確認してください。

③資本政策実行時のシミュレーション

設定した目標値や資金調達の方法等をエクセルやGoogleスプレッドシートに入力。そして、オーナーの持株比率がどのように変動するのかをシュミレーションします。過半数を下回るなど大幅に低下するようであれば、資本政策の見直しが必要になります。

④資本政策の手法決定

①~③の情報とシミュレーションをもとに、最適な手法を選択します。

⑤資本政策の実行

何度も入念にシミュレーションをして、気がかりな点がなければ、資本政策を実行します。

⑥資本政策の見直し

資金調達やインセンティブの付与は資本政策に沿って進めていきますが、その途中で会社の方針や事業環境が変わることもあります。

当初に策定した資本政策通りに進めていくのも大切ですが、定期的に計画を見直して、事業運営に寄り添えるように調整していきましょう。

スタートアップ・ベンチャー企業の資本政策の失敗事例4選

ここでは、資本政策の失敗例を4つご紹介します。資本政策の「過去問対策」を徹底しておくことで、罠にハマって損する事態を避けることができます。

それではさっそく見ていきましょう。

①設立時に発行する株式数が少なすぎて失敗した

設立時に発行した株式数が少なすぎて、投資家やベンチャーキャピタル(VC)の持株比率やストック・オプションの付与量を細かく調整できない。後から株式分割で株数を増やすことにしたが、株主総会・取締役会での決議や登記申請が必要になり、余計な時間とお金がかかってしまった。また、一株の価格が高すぎて、出資がなかなか集まらない。

(解説)

ベンチャー企業は事業拡大のため、積極的に資金を調達したりストック・オプションを発行したりします。仮に100株しか発行していないとすると、オーナーや投資家の持ち分を100株の範囲内でコントロールすることになり、出資者を減らさざるを得ません。結果、資金調達の妨げになります。また、株式上場時までに発行するストック・オプションは10%程度が良いと言われていますが、100株では10人にしか配ることができません。そこで、株式数はある程度の数に分割させた方が良いと言えます。

②楽観的な事業見通しを立てて失敗した

事業見通しが甘かったため、IPO直前の一株あたり純利益が小さくなってしまった。このため公開価格が予想を下回り、キャピタルゲインが目標額に到達しなかった。

(解説)

IPO時の公開価格は、上場申請期の当期純利益(税引き後)に左右されます。楽観的な事業環境や経営者の直感に頼った事業計画で資本政策を立案すると、十分なキャピタルゲインが得られないばかりか、損をしてしまう可能性も否定できません。現場の声や現実的な数値を反映した、実現可能な事業計画に基づいて資本政策を考えることが大切です。

③ストック・オプションの設計で失敗した

IPOを機に、役員・従業員がストック・オプションを行使して大量退職した。古株の優秀な人材が抜けてしまい、事業が計画通り進められなくなってしまった。

(解説)

ストック・オプションを発行する時期や付与する条件などを詰めておくことで、従業員の退職を減らすことも可能です。なお、上場時はストック・オプションが一気に行使されるのを防ぐため、2年程度の待機期間を設ける場合もあります。

④事業承継対策が不十分で失敗した

事業承継対策をしておらず、相続人に多額の相続税が課された。自社株を一部売却して税金支払いに充てることにしたが、会社への発言力が低下して経営しづらくなってしまった。

(解説)

未上場企業の相続税額は、原則的評価方式や配当還元方式によって計算されます。長年続く企業の場合、高い価値があると判断されて、相続税負担が予想外に高くなることもあります。そこで、会社の資産が減少するタイミングで後継者に株式を譲渡したり、自社株を取得したりするなど、長期的な見通しを立てて資本政策を考えることが大切です。

関連記事はこちら

⇒【書き起こし】COO 土岐が語る「シード・アーリー期に考えたいストック・オプション」【基礎編】

上場前と上場後の資本政策の違い

上場の前後で、資本政策は目的や方向性が変わってきます。両者の違いをしっかり把握しておきましょう。

上場前の資本政策

創業したばかりの企業は十分な資金を用意できていません。少ない資金をやりくりすると資金繰り不安がつきまとい、スピード感ある事業拡大や信頼関係構築の妨げとなります。このため、創業初期の段階でまとまった資金調達を行っておきましょう。

投資家やベンチャーキャピタルから資金調達をする際は、予め、綿密に資本政策を検討しておかなければなりません。一度譲渡した株式は取り戻すのが困難だからこそ、長期的な視点で資金調達のシミュレーションを行い、計画的に資金を調達します。

資本政策に関して上場前に対応すべき事項については以下の点があります。

・事業計画の作成

・資本政策の目標設定

・資本政策の最適なシュミレーションの実施

・リスク回避の検討

事業計画の作成

資金調達をした後に企業の活動が継続し発展するためには、今後目指すべき方向性を示し、その方向に必要な資本体制と資金の具体的な金額を明らかにした上で、具体的な資本政策を検討すべきです。そのために事業計画を作成します。

資本政策の目標設定

上場前に資本政策の目標を決めることも重要になります。具体的には、以下のような内容について明らかにします。

・どのような人たちに

・どのような種類の株式を発行するか

・いつ上場をするか

・どの市場に株式公開するか

株式には、議決権や譲渡など制限したものもあるので、上場後に経営を安定させていくためにもどのような種類の株式を誰に与えるのかについて検討しましょう。

資本政策の最適なシュミレーションの実施

目標の資金調達金額や上場に伴う資金調達の手段などによって、創業者の持ち株比率は変動します。上場後の会社の経営の安定化のために、この持ち株比率には注意が必要です。

経営の安定化のために、上場前に上場後の株式比率のシュミレーションを行うことが重要です。弊社でも「資本政策のシュミレーションができるツール」を提供しておりますので是非ご活用ください。

リスク回避の検討

株式を所有する創業メンバーが上場の際に株式を売却して、創業した会社を辞めてしまう場合もあります。辞めた創業メンバーが今後の事業のキーマンだった場合など、上場後に事業を計画通りに進められなくなってしまう可能性があります。

このリスクを回避するため、上場後に会社を辞める場合を想定して、創業メンバー間で事前に決めた株価で会社が持つ株式の売却について定めた「創業株主間契約」を締結しておくことをおすすめします。

上場後の資本政策

上場後は不特定多数の投資家が株式を保有し、会社経営や業績に対する市場の目が厳しくなります。そこで投資家への利益還元や対話等を通じて、自社の株式に魅力を感じてもらえるような資本政策を実行していきます。

特に増資や株式分割などは株価の変動要因になり、株主が短期的に不利益を被るおそれもあります。そのため、「なぜその資本政策が必要なのか」について、株主に丁寧に説明することが求められます。また、経営方針に賛同しない投資家が増えたり、買収を仕掛けてくる企業が現れたりするため、安定株主を確保して経営方針の安定させることも重要です。

まとめ

資本政策には数多くの手法があり、一度実行してしまうとやり直しがききません。入念に下調べをして、自社に最適な方法を探っていきましょう。特に株式による資金調達は、銀行からの借り入れと違って資金の返済義務がありません。しかし、安易に株式を譲渡してしまうとオーナーや株主の利益や事業成長のチャンスを失うおそれがあるため、慎重に対応していきましょう。

資本政策は専門家に任せ、経営者は本業に集中しましょう!

資本政策は「ただお金を調達すれば良い」というわけではなく、利害関係者や将来的な見通しなどを総合的に考慮しなければならず、一度の失敗が経営に大きな影響を与えてしまいます。このため、難易度が高く、必然的に高い専門性が要求されます。

特に初めて資本政策を実行される方はノウハウがなく、自社で対応しようとすると膨大な時間がかかり、本業に集中できなくなる危険性も大いにあります。

そこで、資本政策は専門家に依頼して、効率的、かつ失敗のリスクを最低限に抑えておくのがオススメです。

SOICO株式会社は、

導入費用0、週1から財務計画のプロを借りられる「シェアリングCFO」を提供中です。

様々な業界のプロ人材が在籍しており、貴社にマッチしたCFOをご提案できます。

興味がありましたら、お気軽にご相談ください。

▼シェアリングCFOの活用事例はこちら▼

シェアリングCFOの成功事例を知りたい方向け

⇒倒産寸前から1億円の資金調達と事業拡大に成功したわけ【シェアリングCFO成功事例】(GVO社様)

最後までお読み頂きありがとうございます。

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&取締役COO 土岐 彩花(どきあやか)

慶應義塾大学在学中に19歳で起業し、2社のベンチャー創業を経験。大学在学中に米国UCバークレー校(Haas School of Business, University of California, Berkeley)に留学し、経営学、マーケティング、会計、コンピュータ・サイエンスを履修。新卒でゴールドマン・サックス証券の投資銀行本部に就職し、IPO含む事業会社の資金調達アドバイザリー業務・引受業務に従事。2018年よりSOICO株式会社の取締役COOに就任。