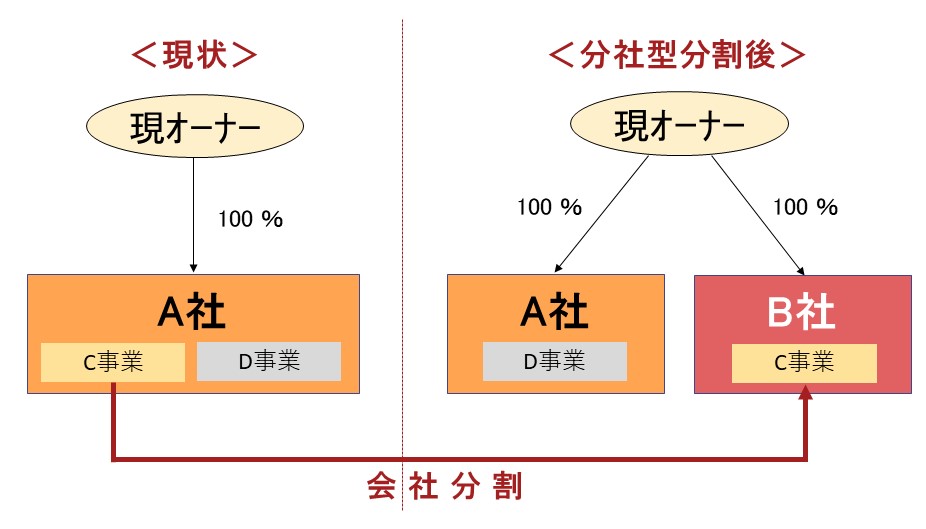

資金を必要としない組織再編を活用した自社株評価額を引き下げる方法として、分社型分割を活用した方法を以前に解説させていただきました。

今回は、会社分割のもう一つの分類である「分割型分割」に焦点を当て、分割型分割の概要や手続きの流れ、組織再編税制の適格会社分割に該当するための適格要件などを解説します。

なお、会社分割を活用した自社株評価額を引き下げる方法は以下の記事をご参照ください。

会社分割を活用した自社株評価の引き下げ方法を詳しく解説

目次

分割型分割の概要

分割型分割とは、会社分割において、分割する前の会社(分割会社)の株主が分割会社の株式の割合に応じて、分割後の会社(分割承継会社)から分割対価として株式の交付を受けるという方法の会社分割のことを言います。

分割会社の株主が対価を受け取るため、下図のようにヨコの会社分割のイメージとなり、分割後には兄弟会社ができます。

分割型分割は、切り離した事業を新しい会社に移転するか、既存の別会社に移転するかで、さらに2つの類型に区分されます。前者の新しい会社に移転する会社分割を「新設分割型」と言い、後者の既存の別会社に移転する会社分割を「吸収分割型」と言います。

分割型分割の手続きの流れ

会社分割の一般的な手続きの流れは次の通りです。なお、会社分割の実行には全体で2か月程度の期間を要します。

| ①取締役会決議

②分割契約の締結 ③事前開示書類の作成と備置 ④労働者保護の手続き ⑤株主に対する通知 ⑥株主総会による分割契約の承認 ⑦債権者保護の手続き ⑧反対株主からの株式買取請求 ⑨分割の効力発生 ⑩事後開示書類の作成と備置 ⑪分割併無効の訴え |

分割型分割の適格要件・適格分割型分割の税務仕訳

分割型分割の税務上の取り扱いは次の通りです。

(1)組織再編税制における課税について

組織再編税制とは、組織再編行為に関わる課税について包括的に定めた税制度のことを言います。ここでは、この組織再編税制における組織再編の課税の考え方を確認します。

分割型分割などの組織再編が行なわれる場合には、原則として時価で資産・負債を評価して移転させたものとして、法人税が課税されます。しかし、全ての組織再編において時価で課税した場合には、企業の適切な再編を阻害してしまう可能性があります。

そのため、一定の要件(適格要件)を満たす場合には、移転資産に対する支配が再編後も継続しているものとして、資産・負債を簿価で移転させ、課税をしないという優遇措置が取られています。

以下においては、分割型分割の適格要件や、適格分割型分割の税務仕訳を確認します。

(2)分割型分割における適格要件

分割型分割における適格要件は下表の通りです。

| 完全支配関係 (100%グループ内) |

支配関係 (50%超100%未満) |

共同事業 (50%未満) |

| ①金銭等不交付要件 | ①金銭等不交付要件 | ①金銭等不交付要件 |

| ②完全支配関係継続要件 | ②支配関係継続要件 | ②株式継続保有要件 |

| ③按分型要件 | ③按分型要件 | ③按分型要件 |

| - | ④主要資産・負債引継要件 | ④主要資産・負債引継要件 |

| - | ⑤従業者引継要件 | ⑤従業者引継要件 |

| - | ⑥事業継続要件 | ⑥事業継続要件 |

| - | - | ⑦事業関連性要件 |

| - | - | ⑧規模要件又は経営参画要件 |

主な要件の詳細は、次の通りです。

| 金銭等不交付要件・・・分割会社の株主に分割承継会社の株式または分割承継会社の完全親会社の株式以外の資産が交付されないこと

按分型要件・・・対価が分割会社の株主の有する株式数の割合に応じて交付されるものであること(対価が株式の場合、分割承継会社の株主構成が分割元の会社と同じになること) 従業者引継要件・・・分割事業の従業者のうち、概ね80%以上が分割後に分割承継会社の業務に引続き従事することが見込まれていること 事業継続要件・・・分割事業が分割後に分割承継会社において引続き営まれることが見込まれていること |

(3)適格分割型分割の税務仕訳

分割会社と分割承継会社の税務仕訳は次の通りです。

①分割会社の税務仕訳

分割会社の税務仕訳は次の通りです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 諸負債 | 簿価 | 諸資産 | 簿価 |

| 資本金等の額 | ※1 | - | - |

| 利益積立金額 | 貸借差額 | - | - |

※1 分割直前の資本金等の額 × 分割移転割合(※2)

※2 移転資産負債の分割直前の純資産額 / 分割の前事業年度末の純資産額(増減資や配当等がある場合は調整後)

分割会社側では、分割する資産・負債の消滅を認識するとともに、移転資産・負債のB/Sに占める割合(移転純資産割合)に対応する資本金等の額・利益積立金額を移転させます。

②分割承継会社の税務仕訳

分割承継会社の税務仕訳は次の通りです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 諸資産 | 簿価引継 | 諸負債 | 簿価引継 |

| - | - | 資本金等の額 | 簿価引継 |

| - | - | 利益積立金額 | 簿価引継 |

分割承継会社側では、分割会社で減少したそれぞれの簿価を引継ぎます。

③分割会社の株主の税務仕訳

分割会社の株主の税務仕訳は次の通りです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 分割承継会社株式 | ※1 | 分割会社株式 | ※1 |

※1 分割直前の分割会社株式の簿価 × 分割移転割合(※2)

※2 移転資産負債の分割直前の純資産額 / 分割の前事業年度末の純資産額(増減資や配当等がある場合は調整後)

分割会社の株主は、分割会社の株式簿価のうち、分割によって価値が減少した分(=分割移転割合に相当する金額)を減額し、分割承継会社株式の取得原価に振り替えます。

分割型分割の留意点

分割型分割のその他の留意点は次の通りです。

(1)繰越欠損金の制限

会社分割の場合、欠損金については引き継ぐことができず、分割法人に欠損金が残ります。また、分割承継法人が欠損金を有している場合には、新設型分割を除いて、欠損金の利用制限があります。

例えば、100%子会社であっても、5年以内に買収してきた会社や50%未満のグループ会社、含み益が欠損金よりも大きい会社については、欠損金の利用制限に注意が必要です。

(2)無対価の会社分割

組織再編においては、株式や現金などの対価を交付することが一般的ですが、対価の交付を省略するケースもあり、これを無対価組織再編と言います。この無対価組織再編については、一定の資本関係がある場合のみ、適格要件を満たすものとされます。

無対価の会社分割の場合には、対価の交付をしないため、分割比率の算定が不要となる等の手続きの簡略化ができるメリットがあります。

吸収分割における一定の資本関係には、「親会社から子会社」や「子会社から親会社」、「子会社間の分割」があります。

なお、新設分割型は、新設型の組織再編として、対価の交付を省略する「無対価組織再編」は認められていません。

(3)分社型分割でかかる可能性のある税金

分社型分割でかかる可能性のある税金等は次の通りです。

①消費税

分割は、権利義務の包括承継であることから、消費税は不課税となります。

なお、分割承継会社の納税義務の有無の判定においては、分割承継会社の基準期間における課税売上高のみで判定するのではなく、分割会社の基準期間における課税売上高を「合算」して判定を実施することに注意が必要です。

なお、新設分割型の場合、この取り扱いは、分割翌々年以後、ずっと適用されます。

②登録免許税

会社分割では、法人登記または不動産登記を行う際に登録免許税の納税義務が発生します。

法人登記の場合は、分割会社と承継会社の双方に法人登記を行う必要があるため、どちらにも登録免許税が発生します。

分割会社は3万円、承継会社は資本金の1,000分の7に当たる金額(3万円未満であれば1件3万円)の登録免許税になります。

なお、不動産登記の場合には、不動産評価額の2%の登録免許税もかかります。

③不動産取得税

分割事業に不動産が含まれる場合には、不動産取得税がかかります。税率は原則4%となりますが、2024(令和6)3月31日まで軽減措置がとられています。

また、会社分割において、以下の要件を満たす場合には、不動産取得税は非課税となります。

| ①分割承継会社の株式以外の資産が交付されないこと(金銭の不交付)

②分割事業にかかる主要な資産および負債が移転していること(主要な資産の引き継ぎ) ③分割事業が分割承継会社において、分割後に引き続き営まれることが見込まれていること(事業の継続) ④分割事業に係る従業者のうち、その総数のおおむね100分の80以上に相当する数の者が分割後に分割承継会社に従事することが見込まれていること(従業員の引き継ぎ) |

(4)類似業種比準価額の制限について

分割した会社の自社株評価については、分割により、会社規模や業種が変更となるなど評価会社の実態に変化が認められる場合には、分割日の翌事業年度まで、類似業種比準価額は採用できず、純資産価額で評価することとなります。

また、分割承継会社が開業3年未満の会社に該当する場合には、原則として、純資産価額方式による評価となることから、いずれも注意が必要です。

なお、開業3年未満の会社の自社株評価については、以下の記事をご参照ください。

「開業後3年未満、開業前、休業中、清算中の会社」の自社株評価

(5)分割後3年間の土地や建物の評価

会社分割により、分割承継会社が土地や建物を取得した場合には、純資産価額の計算において、分割後3年間はその土地や建物は相続税評価ではなく、「通常の取引価額」を使用することになることから注意が必要です。

(6)総則6項の適用による否認リスク

財産評価基本通達には、国税当局の伝家の宝刀で、総則6項と呼ばれる下記の規定があり、過度な節税には時価で課税できるようになっています。

| 6 この通達の定めにより難い場合の評価 この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。 |

この規程の適用にあたっては、「評価通達以外に他の合理的な評価方法が存在するか」、「評価通達の定めによる評価額と他の合理的な評価方法による評価額との間に著しいかい離が存在するか」、「評価通達の定めによる評価額と異なる価額とすることについて合理的な理由があるか」「行為に経済的合理性があるか」などが総合的に勘案されるとされています。

そのため、会社分割を実施する場合には、スキーム全体として、極端な節税策にしないことや、節税策以外の目的(例えば、持株会社化の経営上のメリットなど)をしっかりともたせる等の対策が重要となります。

まとめ

以上今回は、「分割型分割」に焦点を当て、分割型分割の概要や手続きの流れ、組織再編税制の適格会社分割に該当するための適格要件などを解説させていただきました。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、会社分割などの組織再編に関する業務を得意としておりますので、ご興味等ございましたら、以下のLink先よりお気軽にお問い合わせください。